移動平均線でトレンド(相場の方向)を把握する手法を徹底解説!!

どうも、佐々川です。

今日のテーマは、移動平均線。

最も基本的で有名なインジケーターで、

ほとんどの方がチャートに表示させていると思います。

しかし、基本的すぎて実際のトレードでは

見ていない、活用できていない事もよくあります。

売買タイミングを矢印で表すインジケーターや、

サブウィンドウのオシレーターは食い入るように見るけど、肝心な移動平均線を見ていない人が多いい。

表示させているけど、見ていない、正しく見れていないのです。

もくじ

移動平均線は3種類を覚えよう

まずは移動平均線の定義から。

直近(確定前)を含めた、過去一定期間の価格(一般的には終値)の平均を算出したもの。

主要なものだけでも

SMA、EMA、WMA

の3種類があります。

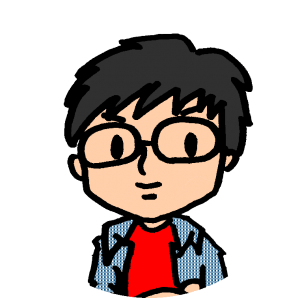

SMA (Simple Moving Average 単純移動平均線)

例えば、8期間のSMAは8本分のローソク足の値

(一般的には終値)の平均値を結んで1本のラインで結んだもの。

※8期間のSMAを8SMAと表記したりします

※一般的に終値を参照するのは、終値にはその期間

(日足なら1日)において相場が納得した価格という意味合いがある為

8期間SMA

=(C+C1+C2+C3+C4+C5 +C6+C7)÷8

C ;直近の終値

C1;1本前の終値

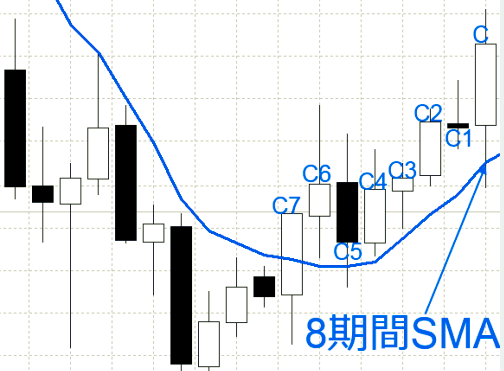

EMA (Exponential Moving Average 指数移動平均線)

SMAよりも直近のローソク足の値をより重要視し、

その重要視の仕方がグインと指数関数的に減少していきます。

SMAよりも直近の値動きに敏感に反応します。

WMA (Weighted Moving Average 加重移動平均線)

SMAより直近のローソク足の値を重要視しますが、

重要視の仕方はEMAよりも緩やかです。

SMAよりも直近の値動きに敏感に反応しますが、EMAほどではない。

※EMAの方がWMAよりも、後半の下落に敏感に反応している。

左側のオレンジ丸→後半の下落にEMAが反応し、SMAを下に抜く

右側のオレンジ丸→後半の下落にWMAが反応し、SMAを下に抜く

『平均売買価格』であり、『損益分岐点』でもある

移動平均線を理解するうえで、『平均売買価格』という視点はとても大事です。

8SMAは過去8本分のローソク足の終値の平均を計算したもので、

言い換えれば過去8期間中にトレードした人の平均売買価格でもあるのです。

例として、8SMAの上でレートが推移している場合を考えます。

現在地が平均売買価格である移動平均線より高い

という事は、過去8期間の間にロングボジションを

持ったトレーダーの多くが利益を出しています。

なので、慌てて決済(売る)する必要もなく、

さらに利益を伸ばそうとそのまま持ち続けたり、

更に買い増したりと上昇圧力になりやすいのです。

逆に、過去8期間の間にショートポジションを

持ったトレーダーは損失を出している場合が多いい。

損失を出しているので、損失を抑えようと損切り(買い)

を行う可能性が高く、この場合も上昇圧力になりやすいのです。

つまり、現在地が移動平均線より上の場合は価格が上昇しやすく、

現在地が移動平均線より下の場合は価格が下落しやすいのです。

※もちろん、移動平均線より上だからといって上昇し続けたりはしません。

価格が上がれば利益確定売りや、逆張り派の人がショートエントリーをするなどの

売り圧力も当然出てきます。

現在値が移動平均線より上にあるか、下にあるかで

利益を出している可能性が高いか、

損失を出している可能性が高いか、

がある程度わかります。

つまり、移動平均線はその期間内でトレードした人の損益分岐点でもあるのです。

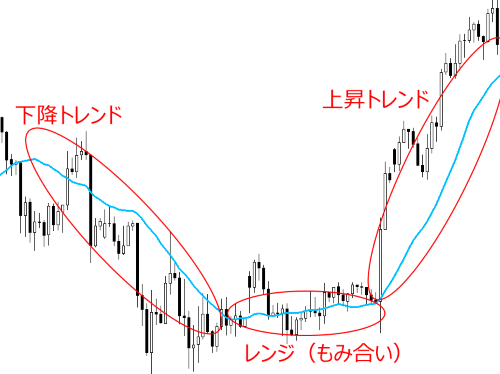

移動平均線でトレンドを把握する

先程も説明しましたが、移動平均線は一定期間の

平均売買価格で、それを線で結ぶ事により価格の

動向をわかりやすく表示しているのです。

移動平均線が上向きで上昇していれば、

平均売買価格も上昇しているという事で、

値段が高くてもどんどん買われている傾向を示しています。

逆に移動平均線が下降していれば価格が下がっても

売られている傾向を示しています。

トレードにおいて僕が最も重要視している

トレンド(相場の方向)というのは、まさにこの

価格の傾向(動向)の事で、

移動平均線の向き(上向き or 下向き)でトレンドを把握する事が出来るのです。

また、短い期間でグインと急角度で上がっている

方が同じ上昇でも勢いがあります。

つまり、移動平均線の角度はトレンドの強弱(相場の勢い)を表しています。

移動平均線の活用法で最も有名なのが

短期線が長期戦を下から上に抜けるゴールデンクロスとその逆のデッドクロス。

僕も初心者の頃はよくエントリーの根拠の1つ

にしていましたが、騙しが多く反応も遅いので

あまり美味しい思いはしませんでした。

今ではゴールデンクロスやデッドクロスは

参考程度にしか見ていません。

移動平均線では、ゴールデンクロスや

デッドクロスよりも、

向きと傾きをよく観察して、トレンド(方向)とトレンドの強弱(勢い)を的確に把握する

という使い方の方が、100倍価値があります。

移動平均線をみれば相場状況が把握できるのです。

このチャートは説明の為にわかり易い例を選んで

載せていますので、毎回こんな都合よく相場状況がわかる訳ではありません。

しかし、

この考え方を基礎、トレンド分析の土台とし、

別の時間軸や手法を組み合わせるなどすれば、精度を高めていく事は可能なのです。

移動平均線を”さらに”理解する

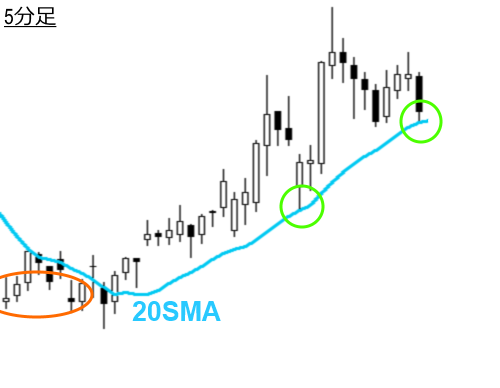

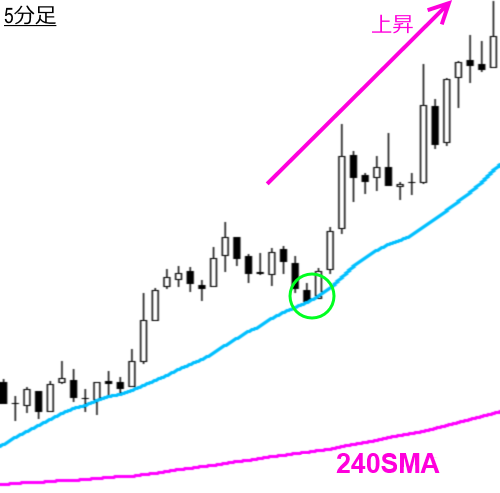

次の図のような、上昇トレンドを考えてみます。

左のオレンジ丸の部分でショートポジションを

持ったトレーダーは、レートが20SMAを

上抜けた辺りから、損切りの反対売買(買い)を行い始めます。

そこに相場の転換を察知したトレーダーも

買いに走り、上昇トレンドを形成します。

ある程度までレートが上昇すると今度は利益を確定

させようと決済(売り)を行う圧力が生じるようになります。

すると、レートは一旦下げてきます。

これが右の緑丸の部分。

このポイントは上昇トレンド中に一旦下げた箇所

なので、本来は押し目買いのチャンスですが、

この場合は絶対にロングエントリーしてはいけません。

なぜか?

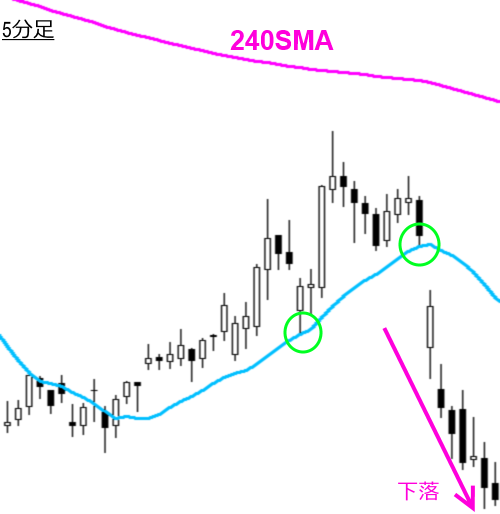

実は上の図はあえて表示させていない長期の

移動平均線があります。

全て表示させるとこうなります。

そうなんです。長期の240SMAが下向きの

下降トレンドを示しています。

つまり、この期間でトレードをしている人は常に

売り目線で、緑丸は戻り売りのポイントになるのです。

その結果、この場合はそのまま長期線の方向にズリズリとレートが下がっていきます。

ちなみに、このように短期(20SMA)と

長期(240SMA)の移動平均線の向きが

逆向きの場合、相場は荒れやすくなるので注意が必要です。

では、次のチャートの場合はどうでしょう。

同じように緑丸のポイントでロングエントリーしたくなりますよね。

この場合は買ってもOK、買うべきです。

今度は240SMAがキレイに上向きの上昇トレンドを示しています。

この期間でトレードしている人達も、買い目線

なので、緑丸は絶好の買いポイントなのです。

移動平均線のお勧めの設定

チャートに移動平均線を設定する場合、

種類、本数、期間をどうするか?

という問題に直面します。

「ベストの設定は?一番いい方法は何か?」

よく聞かれる質問だけど、とても答えにくい。

普遍的にどんな相場でも通用する設定など

そもそも存在しないし用いる戦略によって設定も変化します。

そうは言っても、初心者のうちは何らかの目安は必要です。

そこで、僕が実際に使用している設定を参考として紹介します。

SMA、EMA、WMAどれを使う?

特別な理由がない限り、SMA(単純移動平均線)を使用しています。

売買サインとかで使うなら、反応が遅いかも

しれませんが、トレンド判定として用いるので、

多少反応が遅くても問題はありません。

むしろ、EMAは直近の値に敏感に反応し過ぎて、

トレンドがわかりずらい。

※MACDやGMMAなどで用いる移動平均線の設定は、

移動平均線そのものよりも、乖離や並びに重点が置かれる

ので、その場合はEMAやWMAを使ったりします。

何本表示させる?

短期SMA、長期SMAの2本表示が基本ですが、

短期、中期、長期と3本表示させる場合もあります。

移動平均線が4本も表示されると、色を分けても

全て正確に把握するのが難しい。

人間の(僕の)能力的にも3本が限界だと思います。

※GMMAやパーフェクトオーダーでトレンド分析をする

場合は、複数の移動平均線の並びが重要になるので

4本以上表示させます。

(GMMAの基本は12本のEMAですからね)

設定期間は?

<2本表示させる場合>

短期の20期間を中心に考えます。

長期は上位足が20期間になるように設定します。

例えば、5分足で短期の20SMAを表示させた場合、

1時間足の20SMAになる設定として240SMAを

長期として設定します。

※1時間足は5分足の12倍。よって、20×12=240から、1時間足の20SMAは5分足では240SMA。

※『移動平均線を”さらに”理解する』の箇所で、長期として240SMAを表示させたのもこの為です。

※短期をフィボナッチ数の21や25を採用する場合もあります。

決まりは特にないので、自分と相性の良さそうな20前後の数字を選択して下さい。

<3本表示させる場合>

短期;8SMA

中期;20SMA

長期;上位足が20SMAになる期間を設定

超簡単、だけどとても有効!実戦的な活用法

世の中には数多くの移動平均線を用いた手法が

存在しますが、それらの中から、

今すぐに真似できる程簡単だけど破壊力抜群の手法をご紹介します。

「もったいぶっていますが、実はさきほど説明した

手法を再度整理して書いているだけなのですよ。。。」

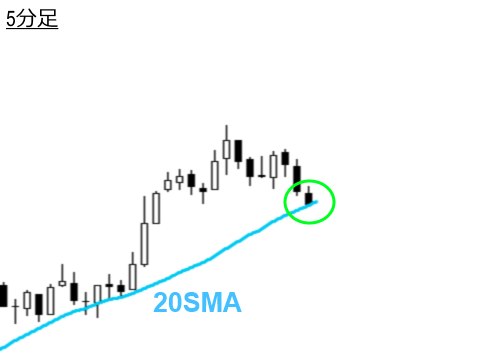

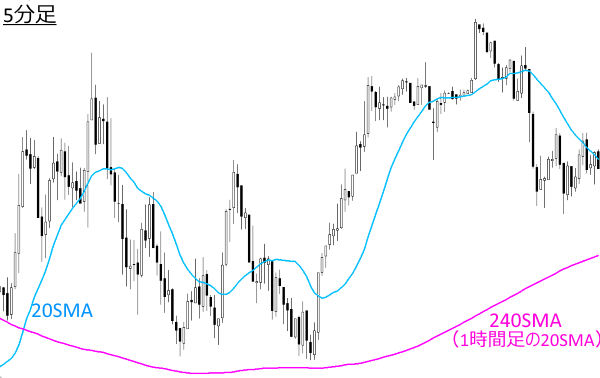

まず、下のチャートをみて下さい。

これだけでは、どこで参戦すべきか

よくわかりません。

後から眺めればチャートの天底がハッキリと

わかるけど、リアルタイムでは上がるか下がるか不明です。

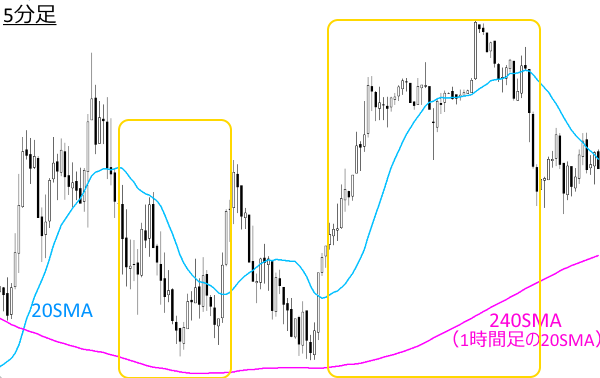

では、ここに短期(20SMA)と長期(240SMA)の移動平均線を表示させます。

どうですか、だいぶみやすくなりましたよね。

さらに、2本の移動平均線の傾きが一致している箇所を黄色で囲ってみます。

方向が一致したからといって即エントリー

するのではありません。

黄色の枠内のどこでエントリーするかは、

グランヒルの法則、

オシレーター系指標、

下位足の1分足がトレンドを形成した時、

などを根拠にしたりします。

(エントリー手法に関しては別記事でまとめます)

これなら、100Pipsは難しくても、10Pipsなら十分抜けると思いませんか?

黄色の枠だけじゃなく、他の20SMAが

傾いている箇所も

「全て取れる手法を探そう」

なんて欲をだすと、トレードの軸がブレてしまい、結局どこも取れなくなります。

難しい事をせず、取れるところを確実に取れるようになればいいのです。

それで利益は確実に上がります。

ルールをまとめます。

・5分足を用いたデイトレ

・20SMAと240SMA(1時間足の20SMA)の傾きが揃うまで待つ

・エントリーのタイミングは、グランヒルやオシレーターなどを根拠にする

いくらでも応用は可能

ここで紹介した手法をコンサル生のHさんに

教えたところ、すぐに応用して自分なりの

トレード手法を作成していましたのでそれもご紹介します。

(もちろん、許可はとっていますよ)

Hさんは、5分足ではなく1分足を選択しました。

また、20期間ではなく21期間をメインに選び、

以下のように1分足、5分足、15分足、1時間足、

4つの移動平均線の傾きの一致を絶対条件としました。

・1分足の21SMA

・1分足の105EMA(5分足の21EMAに相当)

・1分足の315EMA(15分足の21EMAに相当)

・1分足の1260EMA(1時間足の21EMAに相当)

面白い点は、5分足相当より上では

SMAではなく、EMAを用いている点です。

参照期間が長くなるので反応を少しでも上げる為

SMAではなく、EMAを選択したらしいのです。

ここで僕は、

「この手法はとても有効ですよ」

と言いたいのではありません。

これは単なる一例です。

そもそもこの手法が効果的かどうかも検証していません。

この記事では、移動平均線という誰もが知っている

指標の基本、本質を丁寧に説明してきたつもりです。

その真意は・・・

いずれここに書かれている内容を応用して

自分だけのオリジナルの手法を見つけて欲しい

と思っているのです。

慣れるまでは、人から教えて貰った手法を

徹底して反復し、マスターすればいいと思います。

僕もそうしていました。

ですが、いずれそれを応用して自分だけの

手法を考えるようになるとFXがさらに面白くなりますよ。

力を入れて書いたので、だいぶ長くなりました。今日はこのへんで。